目次

仕事を退職した場合、その年の分の確定申告をする必要があるのかどうか、わからない人もいるのではないでしょうか。

本記事では、退職した年の年末に無職だった場合など、退職後の状況に応じた確定申告の必要性について詳しく解説します。また、確定申告の手続き方法や、申告の必要があるにもかかわらず申告しなかった場合のペナルティについても紹介します。

退職した人は確定申告が必要?

仕事を退職した人に確定申告が必要かどうかは、退職後の状況によって異なります。この章では、退職した人で確定申告が必要なケースと必要でないケースについて見ていきましょう。

退職した人で確定申告が必要なケース

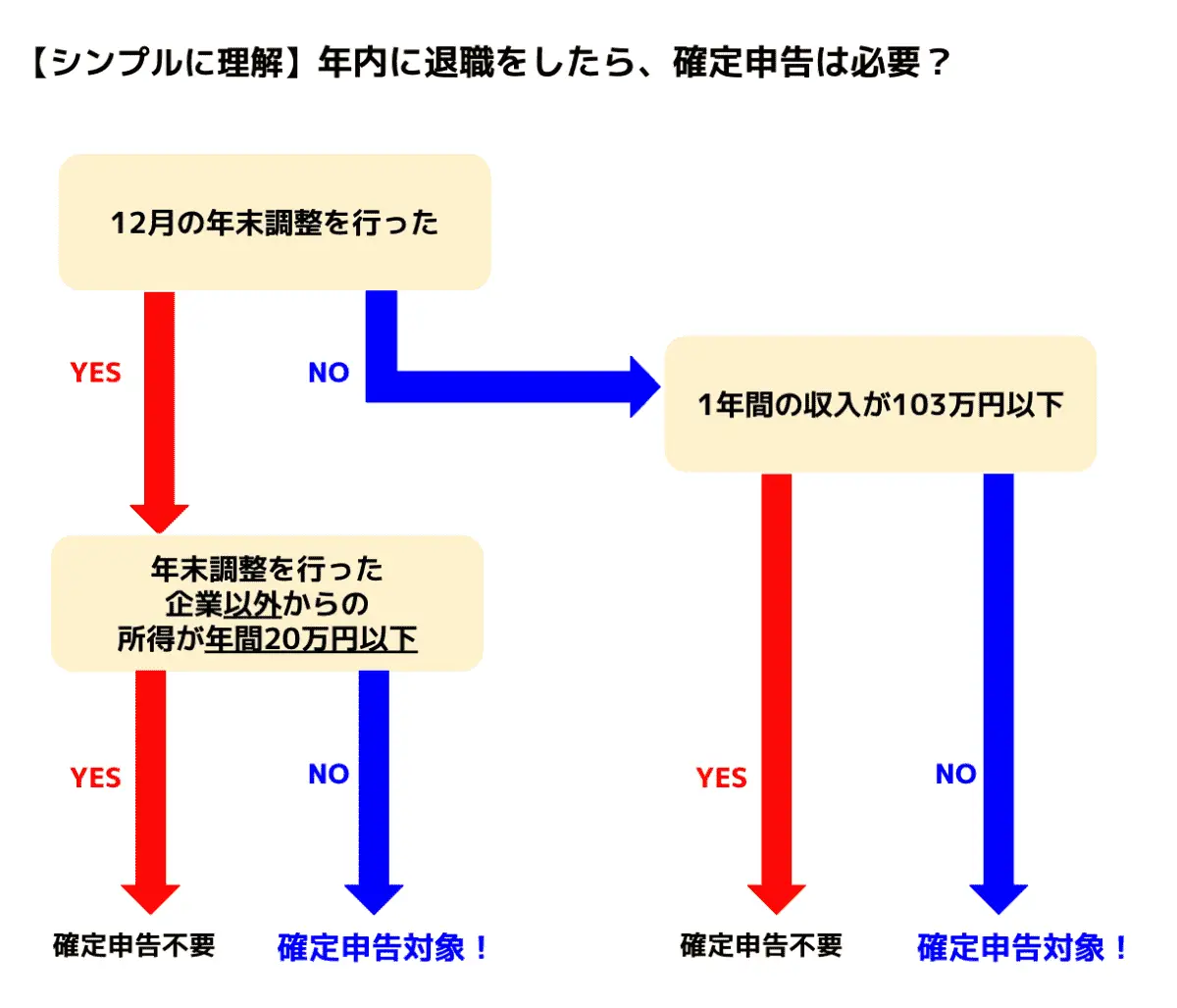

確定申告が必要か否かは、 「年末調整を受けているかいないか」および、「年末調整を受けた企業以外での収入・所得の金額がいくらか」によって異なってきます。

それぞれパターン別に確認していきましょう。

■退職した年の年末に無職だった場合

退職した年の年末に無職だった場合は、確定申告が必要です。

年末調整は、12月の給与を支払う勤務先が行うため、年末に無職だった場合は、会社からの年末調整が行われません。退職後、再就職せず年末まで無職だった場合は、源泉徴収された税額が実際に納税するべき額と異なる可能性があります。これは、会社が徴収する源泉徴収税が個人の各種控除や所得状況を考慮せず、標準的な税率で計算されることに起因しています。

そのため、自身で確定申告を行うことで、払い過ぎた所得税の還付を受けることができるのです。

■退職後、タイミーなど単発バイトで収入を得ていた場合

退職後、年内に定職ではなくタイミーなどの単発バイトによって収入を得ていた場合は、年末調整をしているかしていないかで変わってきます。

<退職前の所属先で年末調整をしている場合>

タイミーを含んだ仕事での所得が20万円を超える際は、確定申告が必要です。

<退職前の所属先で年末調整をしていない場合>

退職した企業での仕事および、タイミーを含んだ仕事での年間合計収入が123万円を超える場合、確定申告が必要です。反対に123万円以下の場合は所得税を納める必要がないため確定申告は不要です。

■退職後、年内に個人事業主(フリーランス)になった場合

職後、年内に個人事業主(フリーランス)になった場合は、源泉徴収されていない事業所得の所得税を納めていないため、確定申告が必要です。また、報酬の一部が源泉徴収されている場合であっても、経費の計上や控除の適用が行われていない可能性があります。再計算したうえで払い過ぎた税金があれば、確定申告を行い、還付を受けましょう。

ただし、個人事業主やフリーランスの場合でも、1年間の所得が58万円以下であれば確定申告をする必要はありません。

また、年末の時点で退職している場合は、前職の会社で年末調整が行われないため、給与所得と事業所得を合算して申告する必要があります。退職時にもらった源泉徴収票の情報をもとに、前職の給与所得と、フリーランスとしての収入から必要経費を引いた事業所得をそれぞれ適切に記入し、確定申告を行ってください。

退職した人で確定申告が不要なケース

続いて、退職した人で確定申告が不要なケースを紹介します。

■退職後、年内に再就職して就職先で年末調整を行った場合

退職後、年末までに再就職した場合は、新しい就職先で年末調整が行われるため、確定申告は不要です。

ただし、11月に退職して12月に再就職する場合は、給与の締め日が月末だと、11月退職であっても12月の調整に間に合わず、前職の会社からの源泉徴収票がまだ用意できていない可能性もあります。再就職後の会社で年末調整ができないため、期限内に自身で確定申告を行う必要があります。

■退職後、年内にアルバイトをしてアルバイト先で年末調整を行った場合

年内に退職後、年内にアルバイトとして継続雇用された場は、正社員と同様、アルバイト先が年末調整を行えば、確定申告は不要です。

アルバイト先には扶養控除等申告書の提出が必要となり、これにもとづいて月ごとの源泉徴収額が計算されます。また、複数のアルバイト先がある場合は、すべての勤務先の給与所得を合算し、確定申告を行う必要があります。

■前職で年末調整を済ませてから退職した場合

前職で年末調整が完了している段階で退職した場合は、所得税の精算が終わっているため、確定申告は不要です。(ただし副業などで所得が20万円を超える場合は確定申告が必要です)

■年末調整をしていなくても、年間収入が123万以下の場合

これまでは年末調整をしていた場合ですが、年末調整をしていないと必ず確定申告をしなければいけないわけではありません。年間収入が123万円以下の場合は、所得税を納める必要がないため、確定申告は不要となります。

確定申告に必要なものと手続き方法

この章では、確定申告をする際に必要なものと手続き方法について紹介します。確定申告が必要な人は、翌年の2月16日~3月15日の申請期間に行わなければなりません。確定申告には期限があるため、申告漏れのないように気をつけましょう。

確定申告に必要なもの

以下、確定申告をする際に必要なものを表にまとめてみました。

| 必要なもの | 取得場所 | 概要 |

|---|---|---|

| パソコンやスマートフォン | ー | 確定申告書をダウンロードしたり、国税庁のサイトにアクセスして申請を行う(申請者の氏名、住所、年間所得、控除額などを記載) |

| マイナンバーカード | 管轄の役所 | e-Taxで電子申告する場合に必要 |

| 控除証明書 | 保険会社など | 生命保険などの控除を適用する場合、保険料を支払ったことを証明するために必要 |

| 銀行口座情報 | 銀行 | 還付される税金の振込先として情報が必要 |

| 源泉徴収票 | 勤務先 | 交付されていない場合は、勤務先に問い合わせる |

確定申告の提出方法

確定申告は、国税庁のWebサイト上にある「確定申告書等作成コーナー」で申告書を作成し、以下の3つの方法で提出しましょう。

| 提出方法 | 概要 |

|---|---|

| e-Tax | 納税システムを利用し、スマートフォンやパソコンから行う電子申告です。パソコンでの申告には、マイナンバーカードとスマートフォン(が必要ですが、マイナンバーカードがない場合でも、税務署でIDとパスワードを取得すれば、利用できます。 |

| 郵送 | 確定申告書の必要書類は「信書」に該当するため、郵便または信書便で送ることができます。提出日は、郵便局で処理された消印の日付となるため、提出期限に余裕を持って送付することが大切です。 |

| 税務署へ持ち込む | 税務署に直接持参する方法でも、確定申告ができます。ただし、申告期間である2月16日~3月15日は混雑することを考慮し、時間に余裕を持って持ち込むことをおすすめします。 |

これまでは確定申告は大変な印象があったかもしれませんが、現在ではインターネットを利用して手続きを行うe-Taxで簡単に確定申告書の作成〜提出が行えるようになりました。

確定申告をしないとどうなる?

確定申告を怠ると、無申告加算税や延滞税といったペナルティが課せられるため、注意が必要です。

無申告加算税は、本来の税金額に対して追加され、申告期限を過ぎてから申告した場合も一定の割合が課されます。一定の条件が満たされている場合は、免除されることがありますが、期限内に申告する意思があった場合や、正当な理由があると認められる場合など限定的です。延滞税は、納付すべき税金を期限までに納めなかった場合に課せられ、未納期間と税率に応じて計算されます。

退職した人の確定申告に関するよくある質問

Q.退職後に無職の場合、年末調整はできる?

A.会社の年末調整は、年末に在籍中の社員を対象に行われるため、年度の途中で退職した場合は、前職の会社で調整されることはありません。したがって、無職で年末を迎えた場合は、翌年の2月16日~3月15日の申請期間に自身で確定申告を行う必要があります。

Q.退職金をもらったら確定申告は必要?

A.退職金は、所得税と復興特別所得税が引かれて支払われます。ただし、退職所得控除があるため、税負担は軽く、退職金を受け取ったあとに確定申告を行えば、納めすぎた税金の還付が可能です。

また、退職金を受け取る前に勤務先に「退職所得の受給に関する申告書」を提出すれば、会社が税金の計算と納付を行うため、自身で確定申告をする必要はありません。

(参照:国税庁『A2-29 退職所得の受給に関する申告(退職所得申告)』)

Q.失業手当(失業保険)は確定申告が必要?

A.失業手当(失業保険)は、雇用保険の加入期間、年齢、給与額に応じて退職後に受給できます。この手当は、次の仕事が決まるまでに安定した生活を保障する役割を果たすものであり、課税されないため、確定申告は不要です。また、確定申告の際に、収入額に含める必要もありません。

まとめ

退職した年の年末に、どこの会社にも属していない場合は、自身で確定申告をする必要があります。確定申告を怠ると厳しいペナルティが課されるため、注意が必要です。状況に応じて適切な手続きを行い、確実に税務処理を行うようにしましょう。

最近は、スマホ会計アプリFinFinなどの簡単に確定申告ができるアプリもありますので、ぜひダウンロードしてみてください。

▼ダウンロードはこちらから▼

ダウンロードしてユーザー登録すると、お得なキャンペーンも開催しております!