目次

私たちが生活するうえで大切な住民税。しかし「住民税っていくらぐらい引かれるのか?」「住民税が控除されることはあるのか?」など疑問に思ってる方もいるのではないでしょうか。 税金は仕組みが難しく、ほかの税金と混同してしまっていることも珍しくありません。

そこで今回は、住民税の概要と仕組み、計算方法についてわかりやすく解説していきます。

住民税とは?

住民税とは地方税の一種です。都道府県が課税する道府県民税と、市区町村が課税する市町村民税があり、これらを総称して住民税と呼んでいます。

そもそも住民税とは、都道府県や市区町村が行う行政サービスに必要な経費を住民に負担してもらう税制です。仮に住民税がなかった場合、ごみの回収や警察・消防の整備などができなくなってしまいます。私たちの生活に直結した、自分たちの生活を守るために必要な税金です。

また、住民税には個人に適用される個人住民税と、企業に課される法人住民税の2種類があります。本記事では個人住民税を取り上げて解説します。

住民税は前年の収入に応じて決定します。毎年5月ごろに税額が確定し、課税される年の6月から翌年の5月までの分を支払う義務があります。

住民税の非課税枠とは

住民税は、1年間のすべての収入から所得控除を差し引いた、残りの課税所得に税率を適用して税額が計算できます。給与を受け取っている人が受けられる所得控除は、以下の2種類があります。

- 給与所得控除55万円

- 基礎控除43万円

※東京都で単身者の場合、住民税は所得金額45万以下の場合に非課税になるというルールがあるため、実際には、「給与所得控除55万円+住民税課税基準45万円=100万円」が住民税が非課税になるラインとなります。

100万円ではなく「103万円の壁」という言葉を聞いたことがあるかもしれません。この103万円という額は所得税が非課税になるラインです。住民税の場合は、100万円を超えると住民税が発生するので、注意が必要です。

住民税と所得税の違い

住民税と混同される税金に「所得税」があります。税金の種類として国税か地方税かの違いもありますが、もっとも大きな違いは税率です。

住民税は所得額に関係なく、納税義務者に対して同一の割合で課税されます。所得税は年間の所得額に応じて税額が変わる「超過累進税率」を採用しています。分かりやすく言い換えれば、全員で平等に負担するのが住民税、収入の高い人に税金を負担してもらうのが所得税となります。

| 住民税 | 所得税 | |

|---|---|---|

| 種類 | 地方税 | 国税 |

| 税率 | 一律 | 累進課税(所得に合わせて税率が変化) |

| 所得控除 | ※人的控除(条件にあてはまる人に認められる控除)・物的控除の金額は異なる | |

住民税の仕組み

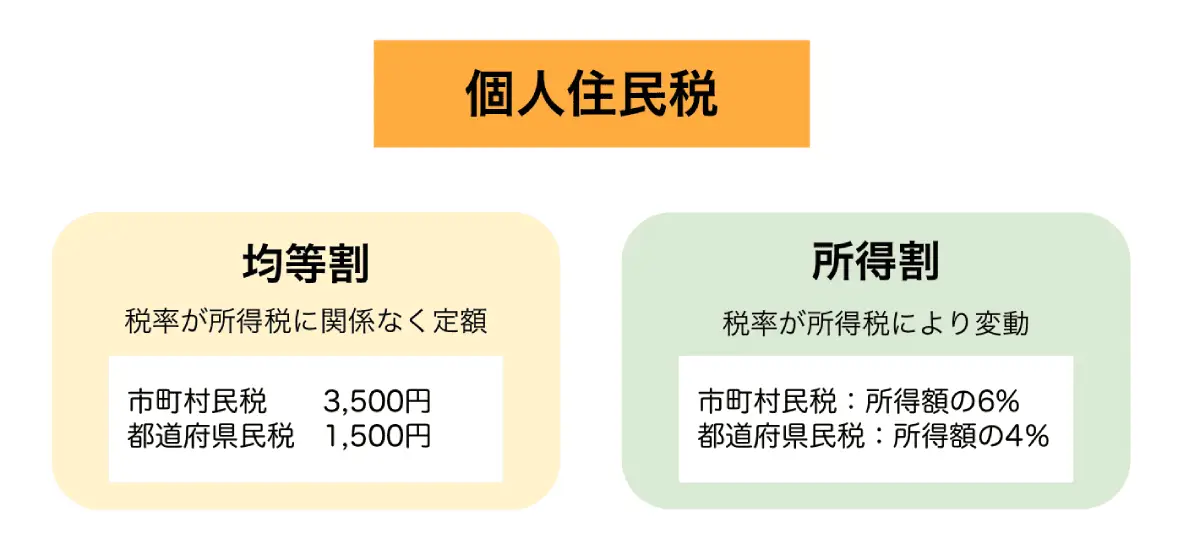

住民税は難しいと思っている人もいますが、仕組み自体は非常にシンプルです。住民税は「均等割」と「所得割」から成り立っていますが、この2つの違いを理解できれば、住民税の仕組みは分かったも同然。一つずつ押さえていきましょう。

(財務省『身近な税』を参考に作成)

(財務省『身近な税』を参考に作成)

均等割とは?

均等割は、住民税の課税対象者に対して一律で課されます。金額の変動はなく、市町村民税が3,500円、都道府県民税が1,500円です。住民税非課税の場合、納付の義務はありません。

ただし、平成26年~令和5年までの10年間は、市町村民税・都道府県民税ともに500円ずつ(合計1,000円)上乗せされています。東日本大震災の教訓から自治体の防災施設への財源確保のため、一時的に増額されています。

所得割とは?

一方の所得割は、前年の所得金額に応じて納税額が変動します。

市町村民税は所得額×6%、都道府県民税は同じく所得額4%をかけた金額となります。全体で計10%の税率は納税義務者全員共通です。ただし、政令指定都市(※)に住んでいる場合の税率は、市町村民税が8%、道府県民税が2%となります。

(※総務省『政令指定都市一覧』)

住民税の計算方法

給与所得者の場合、毎年5〜6月頃に配布される、「住民税決定通知書」によってその内訳がわかります。また、自分でも計算することも可能です。以下の手順に沿って住民税の額を算出していきます。

以下、独身(単身世帯)の場合の例を用いながら、計算方法を説明していきます。

手順① 所得金額の算出

まずは、所得金額を算出します。

所得金額とは、1月1日〜12月31日までに得た「収入金額(税金が引かれる前の金額)」から「必要経費」を引いたもの(=利益)になります。

●給与取得者の場合、収入金額ー給与所得控除

※給与所得控除額は、東京都などお住まいの自治体のホームページを参照ください。

※源泉徴収票内の記載「支払金額」が「収入金額」、「給与所得控除後の金額」が「所得金額」に当たります。

●個人事業主の場合は、収入金額ー仕入金額・必要経費(賃料、雇用費、諸経費等)

になります。

例:独身(単身世帯)で東京都在住、年収300万円の場合 収入金額300万円ー給与所得控除額{(300万円×30%)+8万円=98万円}=202万円 ※自治体のホームページを見ると、「収入金額×30%+80,000円」に該当するため当てはめて算出 |

手順② 所得から所得控除を引き、「課税所得(課税標準額)」を算出

次に、所得からどれだけの金額が控除されるのかを計算します。個人の状況や家族の人数に応じて該当する所得控除は異なってきます。

主な所得控除例:

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 障害者控除

- 寡婦控除

- ひとり親控除(寡夫控除)

- 勤労学生控除

- 扶養控除

- 配偶者控除

- 配偶者特別控除

住民税に関する所得控除の詳細は東京都のホームページを参照ください。

給与所得額から該当する所得控除を引いた額が、住民税のベースとなる「課税所得(課税標準額)」となります。

| 例:独身(単身世帯)で東京都在住、年収300万円の場合 給与所得202万円ー(基礎控除43万円+社会保険控除41万円)=118万円 ※今回は、基礎控除と社会保険控除のみで算出 |

手順③ 所得割額を算出

所得割額は、課税所得額に、都道府県税と市区町村民税を足した税率(多くの場合10%)を掛けた金額です。

| 例:独身(単身世帯)で東京都在住、年収300万円の場合 課税所得118万円×10%=11万8000円 ※手順②で算出した金額(118万円)から、税率(10%)をかけて算出 |

手順④ 税額控除・調整控除を算出し、所得割額から引く

税額控除とは、税額そのものから直接控除が適用されるものです。たとえば、「寄付金税額控除」や「住宅ローン控除」「外国税額控除」などが一例です(税額控除に関する詳細は東京都のホームページを参照ください)。

調整控除とは、国から地方に税源移譲を行う際に、所得控除が少ないために住民税の税負担が増えてしまうことを調整するために設けられた制度です。

調整控除額の算出方法

1.個人住民税の合計課税所得金額が200万円以下の場合

アとイのいずれか小さい額の5%

ア)所得税(48万)と個人住民税の人的控除(配偶者控除や障害者控除等)(43万)の差

イ)個人住民税の合計課税所得金額

2.個人住民税の合計課税所得金額が200万円超の場合

(所得税と個人住民税の人的控除の差の合計額 - 個人住民税の合計課税所得金額ー200万円 ※5万を下回る場合は5万円)×5%

※ただし、2,500円未満の場合は2,500円(都民税1,000円、区市町村民税1,500円)で統一される

| 例:独身(単身世帯)で東京都在住、年収300万円の場合 11万8,000円-調整控除2,500円=11万5,500円(所得割) |

手順⑤ 均等割を足して、住民税が決定

手順④で算出された所得割額に、均等割額(所得に関係なく一定額)を足して住民税が確定します。

| 例:独身(単身世帯)で東京都在住、年収300万円の場合 所得割11万5,500円+均等割5,000円=12万500円 |

【参考】収入別の住民税

参考に、年収別にどのくらい住民税がかかるのか計算してみましょう。

<前提条件>

- 独身(配偶者、扶養家族なし)、東京都在住

- 会社員で副収入はなし

- 給与所得控除、基礎控除、社会保険料控除のみを考慮

| 年収 | 住民税 | 給与所得控除 | 基礎控除 | 社会保険料控除 |

|---|---|---|---|---|

| 100万円 | ー | ー | ー | ー |

| 200万円 | 6万500円 | 68万円 | 43万円 | 31万円 |

| 300万円 | 12万500円 | 98万円 | 43万円 | 41万円 |

もし、扶養配偶者(どちらかが専業主婦・専業主夫)が増えた場合、所得控除に配偶者控除が増えます。

住民税がかからない/減るケースは?

一部の例外として、住民税がかからない・控除額が増えるケースがあります。通常、給与収入が100万円をこえると住民税が課税されますが、以下の条件に該当する場合、住民税は非課税となります。

- 未成年の場合

未成年のパートやアルバイトで給与収入が204万円以下の場合、住民税はかからない - 勤労学生控除を受ける場合

学生のアルバイトで「勤労学生控除」を受ける場合、住民税の控除額に26万円を上乗せが可能

住民税の納付方法

住民税を納める方法は、2種類あります。会社勤めなど給与所得者が納める「特別徴収」と個人事業主や公的年金受給者が納める「普通徴収」です。

特別徴収

給与所得者の場合、6月から翌年5月までの12回にわけて給料から引かれます。

普通徴収

給与所得者ではない場合(個人事業主や退職者など)、市区町村から納税通知書(納付書)が直接送られてきます。一括支払いか四期分割で住民税を納めます。

まとめ

住民税と所得税を気にしすぎるあまり、パートやアルバイトができない人も少なくありません。しっかりと対策を練り、年収の管理ができていれば、非課税かつ扶養範囲内のまま働くことができます。

しかし、扶養内で年収を調整するのは意外と難しいのが現実。多くのパートやアルバイトがシフト制のため、自分一人の事情では調整しづらいです。

「タイミー」を使えば、最短1時間から勤務可能で、スケジュールは自分で調整可能です。実際に扶養内で働きたい方がタイミーを利用し、扶養から外れることなくアルバイトをしている実績もあります。扶養範囲内でパートやアルバイトを検討しているなら、ぜひタイミーをご活用ください。

- 監修者

- Seven Rich会計事務所 税理士 服部峻介

1983年生まれ、北海道出身。北海道大学経済学部卒業。2005年、公認会計士2次試験合格。2006年、有限責任監査法人トーマツ入所。2010年、トーマツを退職し、経営コンサルティング会社に参画。2011年、Seven Rich会計事務所、株式会社Seven Rich Accountingを創業。 「目の前の困った人を助けられる、かっこいい自分であり続けたい」その想いを胸に会計事務所を創業。既存の会計事務所の枠を超えて、VC(ベンチャーキャピタル)を超えて唯一無二の Seven Rich経済圏をつくる専門家として活躍している。

https://sevenrich-ac.com/