目次

2023年10月1日より、「インボイス制度」が導入されます。

インボイス制度という言葉は聞いたことがあるものの、制度の詳細について知っているという人は少ないのではないでしょうか。インボイス制度は、特定の請求書を作成することで、消費税の控除が受けられる制度です。本記事では、インボイス制度の仕組みや導入後に必要な書類などについて、解説します。

インボイス制度とは

「インボイス制度」とは、2023年10月1日に施行される制度のことで、正式名称は「適格請求書等保存方式」といいます。所定の要件を記載した「適格請求書(インボイス)」を発行・保存することで仕入税額控除を行い、消費税額を正しく計算するための仕組みです。

現在の消費税率は原則10%ですが、一部では軽減税率が適用され、消費税率8%となっている商品もあります。請求書やレシートに記載されている商品にどちらの税率が適用されているかを明確にするため、「適格請求書等保存方式=インボイス制度」が導入されることになりました。そのため、インボイス制度の導入事業者は、請求書を作成する際、適用税率や税額を記載することが必要になります。

また、インボイス制度を導入し、2023年10月から事業者が仕入税額控除を受けるためには、2023年3月31日までに「適格請求書発行事業者」に申請・登録する必要があります。適格請求書発行事業者は、課税事業者であれば法人はもちろん、個人事業主やフリーランスでも申請・登録することが可能です。ただし、消費税の納税義務のない免税事業者がこの制度を導入するには、少なくともインボイス制度の対象になるタイミングから課税事業者になる必要があるため、注意しましょう。

インボイス制度については、国税庁が特設サイトを解説しているので、詳しく知りたい方は「特集 インボイス制度」のサイトをご確認ください。

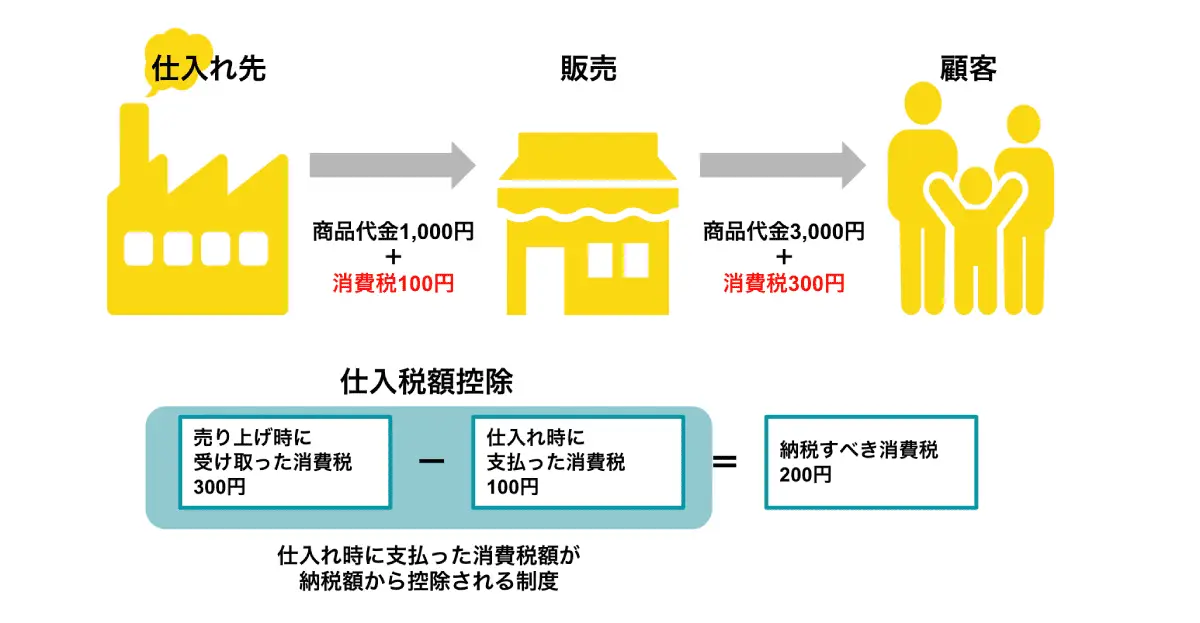

仕入税額控除とは

「仕入税額控除」とは、預かった消費税額(課税売上の消費税)から支払った消費税額(課税仕入の消費税)を控除することです。事業者は、 控除によって差し引かれた税額(消費税)を納税します。

ただし、この仕入税額控除を受けるためには、一定の事項を記載した帳簿と適格請求書(インボイス)の保管が必要です。

適格請求書とは

現在の請求書は「区分記載請求書」と呼ばれるものですが、インボイス制度導入後に必要となる請求書は「適格請求書」といいます。「適格請求書」は、現在の「区分記載請求書」に「登録番号」「適用税率」「税率ごとに区分した消費税額など」を追加したものです。

「適格請求書」の内容は、以下の通りです。

- 適格請求書発行事業者の氏名または名称

- 請求書発行者の登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

- 税率ごとに区分した消費税額など

- 書類の交付を受ける事業者の氏名または名称

●適格簡易請求書が認められる場合

事業の特性上、適格請求書を発行することが難しいとされる一部の事業者に限り、「適格簡易請求書」を発行することが認められています。

この適格簡易請求書は、適格請求書に記載する内容を簡略化したもので、いわゆるレシートのことを指します。適格簡易請求書の記載内容は以下の通りです。

- 適格請求書発行事業者の氏名または名称

- 請求書発行者の登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み)または適用税率

- 税率ごとに区分した消費税額など

※「書類の交付を受ける事業者の名称」の記載は、省略することが可能です。

また、この適格簡易請求書を発行できる事業者は、以下になります。

|

適格請求書が発行できる人は限られる

先述したように、インボイス制度を導入して適格請求書を発行するためには、「適格請求書発行事業者」として登録しておくことが必要です。また、適格請求書発行事業者に登録できるのは、課税事業者に限られます。そのため、消費税を納めていない免税事業者は、適格請求書の発行ができません。

●免税事業者と課税事業者の違い

| 免税事業者 | 消費税の納税義務が免除されている事業者。基準期間(個人事業主の場合は前々年(2年前)、法人の場合は前々事業年度)における課税売上高が1,000万円以下の事業者は、免税事業者です。 |

| 課税事業者 | 消費税の納税義務がある事業者。以下のいずれかに該当する事業者は、必ず課税事業者になります。

|

免税事業者には、主に個人事業主、小規模事業所、フリーランスなどが該当します。免税事業者が適格請求書を発行するためには、課税事業者になる必要がありますが、課税売上高が1,000万円以下であっても課税事業者になることは可能です。その際は、「消費税課税事業者選択届出書」を記入の上、所轄の税務署へ提出しましょう。

ただし、「消費税課税事業者選択届出書」を提出して課税業者となってからから最低2年間は免税事業者に戻ることができないので、注意しましょう。

個人事業主やフリーランスが受ける影響

新たに導入されるインボイス制度は、「適格請求書」を発行することができない免税事業者である個人事業主やフリーランスに与える影響が大きいと言われています。なぜなら、適格請求書ではない取引においては、事業者が仕入れや経費にかかった消費税を売上時の消費税から差し引くことができず、多くの消費税を納めなくてはならないからです。つまり、多くの消費税を納めることになるため、免税事業者との取引は控えようとする動きや、消費税額分の値引きを求められる可能性があるのです。

以下では、2つのケースに分けて、インボイス制度によって免税事業者が受ける影響について説明していきます。

①免税事業者から課税事業者になるケース

現在、免税事業者である個人事業主やフリーランスの人が、課税事業者になる場合をみていきましょう。課税売上高が1,000万円以下の免税事業者が課税事業者になる場合、まずは手続きとして税務署に「消費税課税事業者選択届出書」を提出しましょう。その後、2023年3月31日までに適格請求書発行事業者の登録申請を行えば、手続き完了です。

課税事業者として認められると、消費税の申告や消費税を納める義務が発生します。しかし、制度の導入後は、適格請求書を発行できるため、課税事業者との取引を渋られるなどの心配はなく、これまでどおりの取引が可能です。

なお、登録に関わる経過措置として、適格請求書発行事業者の登録日が2023年10月1日から2027年9月30日までの日を属する場合は、「消費税課税事業者選択届出書」の提出をしなくても、登録を受けることができます。インボイス制度導入に際して課税事業者になる場合には、手続きを簡略化することができるので、覚えておきましょう。

(参考:国税庁「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」(28年改正法附則44④、インボイス通達5-1))

②今後も免税事業者を継続するケース

現在、免税事業者である個人事業主やフリーランスが、今後も免税事業者を継続する場合、取引先からの要求があったとしても、適格請求書を発行することはできません。

この場合、仕入税額控除ができなくなるため、免税事業者側ではなく、取引先側の納税額が増えることになります。そのため、場合によっては、消費税額分の値下げを要求されるといったことがあるかもしれません。とはいえ、特定の取引先への一方的な取引停止などは、独占禁止法や下請法に抵触する可能性があります。課税事業者ではないからといって、仕事を失うようなことにはならないはずです。

また、個人で飲食店や小売店を経営しているケースや、小規模事業者間のみで取引を行っているケースでは、売上先が一般の消費者や免税事業者のみとなることもあるでしょう。その場合、取引の際に仕入税額控除の必要がないため、適格請求書を発行する必要がありません。課税事業者になる必要もないため、消費税の納税義務もなく、事業を継続できます。

インボイス制度の導入に向けて行うべきこと

インボイス制度が導入されることでもっとも影響を受けるのは、売上が「1,000万円以下」の個人事業主や、課税事業者と取引があるフリーランスであるといわれています。

では、こうした免税事業者は、免税事業者のままでいるべきか、それとも課税事業者になってインボイスを導入すべきか、判断すべきポイントはあるのでしょうか。以下、インボイス制度が導入されるまでのスケジュールや、課税事業者になるために必要なことについて解説します。

導入までのスケジュールを把握する

まずは、インボイス制度開始までのスケジュールを確認しましょう。

インボイス制度の開始日は、2023年10月1日です。導入にあたり、登録申請書の提出期限は2023年3月31日までとなっています。登録申請書を提出してから登録通知までの期間は、以下の通りです。(2022年10月現在)

- e-Tax提出の場合:約3週間

- 書面提出の場合:約1ヵ月半程度

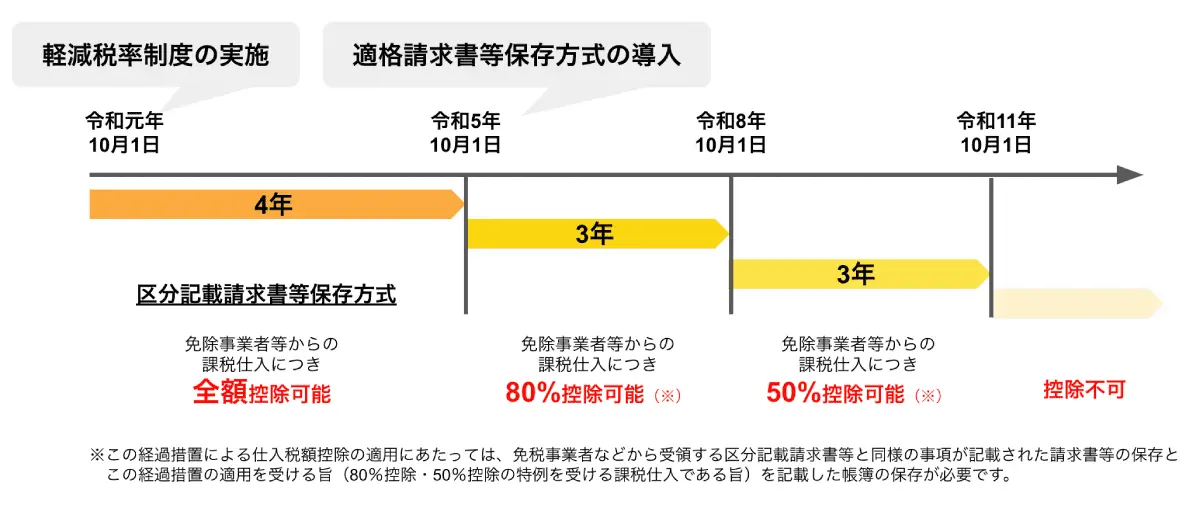

なお、インボイス制度の導入開始は2023年10月1日ですが、完全導入は2029年10月1日からとなっています。その間、経過措置として6年の猶予期間があります。

●経過措置期間について

インボイス制度は、2023年10月1日に開始してから6年は経過措置期間が設けられています。この間は、適格請求書発行事業者ではない事業者からの仕入でも、一定の割合で仕入税額控除が受けられます。この経過措置は段階的に控除される割合が減っていき、2029年10月1日以降は控除不可となるため、覚えておきましょう。

今後の働き方について検討する

免税事業者がそのまま免税事業者のままでいるべきか、課税事業者になるべきかについては、これまでの仕事の取引状況や今後の仕事の展望によって変わります。

これまでの取引状況や今後の仕事において、免税事業者のみと取引する場合は、免税事業者のままでいたほうがメリットは大きいです。しかし、すでに多くの課税事業者と取引しているほか、今後自身の事業の幅を広げ、課税事業者になる可能性が高いなどの場合は、インボイス制度のスタートに合わせて適格請求書発行事業者の登録をしたほうがよいかもしれません。それぞれのメリット・デメリットについてよく考えたうえで、検討しましょう。

| メリット | デメリット | |

|---|---|---|

| 免税事業者のまま |

|

|

課税事業者になる(適格請求書発行事業者) |

|

|

適格請求書発行事業者になれば、インボイス制度に合った請求書様式を準備することが必要です。また、課税事業者に変更する場合は、会計ソフトなどの見直しなども含め、事務処理の負担も大きくなるでしょう。

課税事業者になる場合は準備が必要

課税事業者になる場合は、原則として「消費税課税事業者選択届出書」を提出したうえで、期間内に「適格請求書発行事業者」の登録を行う必要があります。

また、インボイス制度に適応した請求書様式の変更などの準備も必要となるため、請求書のフォーマットについても、よく見直しておきましょう。

まとめ

インボイス制度は、2023年10月1日からスタートします。企業の経理担当や個人事業主・フリーランスでなければ、あまり実感のない制度かもしれませんが、消費税という身近な税金に関する制度です。私たちが商品を購入した際にもらうレシートの表示が変化する可能性があるので、覚えておいて損はありません。制度導入前後の日常生活において、少し気にしてレシートを見てみるのもよいでしょう。

また、現在免税事業者である人は、インボイス制度によって、大きな影響を受けることが想定されます。今後は免税事業者のままでいるのか、課税事業者になるのか、適切に判断できるように、税務知識の理解を深めることが必要です。インボイス制度を導入する場合は、ゆとりをもって対処するようにしましょう。

- 監修者

- 田園調布坂上事務所 代表 税理士 中川崇(なかがわたかし)

田園調布坂上事務所代表。広島県出身。大学院博士前期課程修了後、ソフトウェア開発会社入社。退職後、公認会計士試験を受験して2006年合格。2010年公認会計士登録、2016年税理士登録。監査法人2社、金融機関などを経て2018年4月大田区に会計事務所である田園調布坂上事務所を設立。現在、クラウド会計に強みを持つ会計事務所として、ITを駆使した会計を武器に、東京都内を中心に活動を行っている。

https://densaka.tokyo/